«هدایت نقدینگی در اقتصاد؛ راهکارها، لوازم و آثار»

مقدمه

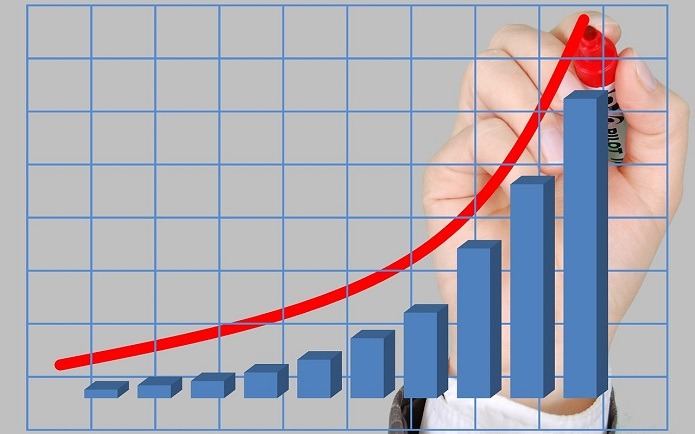

مدتی است که موضوع هدایت نقدینگی موجود در اقتصاد، در کنار موضوع هدایت اعتبار – که هدایت نقدینگی جدید خلق شده در سیستم بانکی است - توسط برخی صاحبنظران اقتصادی مطرح شده است. برخی معتقدند این امکان وجود دارد تا نقدینگی موجود در جامعه - که در حال حاضر به بیش از 2000 هزار میلیارد تومان میرسد - به سمت بخشهای مولد اقتصادی جهت دهی شود و از آثار نامطلوب و مخرّب آن به ویژه در شرایط نابسامان اقتصادی، جلوگیری به عمل آید. در مقابل عدهای معتقدند واژه هدایت نقدینگی درست نبوده و اصولاً هدایت نقدینگی موجود امکانپذیر نیست؛ به عقیده ایشان، هدایت نقدینگی تنها در خصوص خلق پول و پول جدید معنی پیدا میکند. در این گزارش به امکان پذیری این مقوله به منظور تقویت چرخه تولید کشور میپردازیم.

1- "هدایت نقدینگی" چیست؟

شاید این بیان که نقدینگی موجود، امکان برداشتن از جایی و بردن به جایی دیگر ندارد، درست باشد، اما امکان هدایت و بهینه سازی گردش پول موجود در اقتصاد که همان «هدایت نقدینگی» است، وجود دارد؛ بدون اینکه نیاز به خلق پول جدید وجود داشته باشد؛ همانطور که در موارد زیر، هیچ تسهیلات جدیدی ارائه نشده است و لذا خلق پول جدید هم رخ نداده است. بنابراین هدایت نقدینگی امکانپذیر است و معنای دقیق آن، بهینه سازی گردش پول موجود در اقتصاد است. لذا میتوان با سیاستهایی، از سرعت مازاد و گردش غیرمولد پول موجود کاست و این گردش را بهینه نمود تا منجر به رشد اقتصاد و کاهش فعالیتهای مخرّب گردد.

1-1- تغییر ترکیب سپردههای بانکی

اگر بخشی از جامعه که حسابهای کوتاه مدت بانکی دارند و بابت آن سود میگیرند، در عین حال که میتوانند منابع حساب خود را در هر بخش دیگری سرمایه گذاری و هزینه کنند، این امکان را پیدا نمایند که با سودی قابل توجه، سپرده کوتاه مدت خود را به سپرده بلندمدت تبدیل نمایند. در این شرایط، امکان جابجایی نقدینگی برای افراد کاهش یافته و در واقع سرعت گردش پول کاهش مییابد؛

1-2- تغییر ترکیب دارندگان دارایی

در صورتی که با وضع مالیات بر عایدی سرمایه – به عنوان مثال در بازار مسکن - سوداگران و ملّاکان ملزم گردند در خرید و فروش خانههای غیراصلی خود مالیات بپردازند، دیگر این بازار برایشان سودده نخواهد بود؛ لذا املاک خود را عرضه میکنند تا از بازار خارج شوند. در این شرایط، افراد صاحب نقدینگی و متقاضی خرید مسکن اول که مشمول مالیات نمیشوند، وارد این بازار میشوند. در محل سپردههای بانکی، سپرده متقاضیان مسکن اول به ملّاکان منتقل شده و این افراد، به دنبال محل دیگری برای کسب سود میروند؛ بنابراین این حالت نیز یک نوع هدایت نقدینگی است که طی آن ترکیب دارندگان دارایی تغییر یافته و عادلانهتر شده و سرعت گردش غیربهینه پول نیز کاهش مییابد.

1-3- تغییر ترکیب سرمایه گذاریها

اگر علاوه بر سپرده گذاری بلندمدت، این امکان برای صاحبان سپردههای کوتاه مدت ایجاد شود که منابع خود را از طریق صندوق پروژه یا سازوکارهای دیگر، در پروژههای کلان سرمایه گذاری نموده و از سود آن بهره ببرند، در این شرایط، گردش پول در اقتصاد یک مرحله بهینهتر شده و صرف اقدامات مفید میگردد. هرچند نقدینگی در این حالت از حساب فرد به حساب صاحب شرکت میرود؛ اما وی میتواند با خرید کالای مورد نیاز از محل نقدینگی، پروژه را تکمیل نموده و ضمن اشتغال زایی، درآمد بیافریند.

2- "هدایت نقدینگی" از چه طریق ممکن است؟

2-1- ایجاد جذابیت در سپردههای بلندمدت

پیشنهاد میشود سود سپردههای کوتاه مدت حذف شده، یا حداقل تمایزی محسوس بین بازده سپرده بلندمدت با سپرده کوتاه مدت ایجاد گردد. به عبارتی لازم است سپرده بلندمدت جذابیت و سودآوری بیشتری داشته باشد تا هم صاحبان سپرده، برای سرمایه گذاری دوره بلندمدتتری را انتخاب کنند و هم بانک، بتواند برای انتخاب بخشهای مدنظر جهت سرمایه گذاری برنامه ریزی نماید.

2-2- استفاده از ابزارهای مالیاتی در بازارهای موازی تولید

یکی از مهمترین ابزارهایی که در این خصوص در اختیار قانونگذار بوده و در مسیر این هدف بخوبی میتواند از آن بهره ببرد، «مالیات» است؛ بهطوری که میتوان آن را در فعالیتهای اقتصادی که سفتهبازی را ترویج مینماید، افزایش داد و فعالیتهای مولد اقتصادی را از طریق کاهش مالیات تشویق نمود. به عنوان مثال در بخش مسکن، بررسی نظام مالیاتی در کشورهای مختلف حاکی از آن است قانونگذاران برای کنترل سوداگری، تحقق اهداف بخش مسکن و تخصیص بهینه منابع، از ابزار مالیاتی متناسب با آن کارکرد بهره میبرند. در کشور ما نیز دولت و قانونگذار میتواند تعداد خرید خانه را فرضاً به تعداد مشخصی محدود و برای خرید خانه فراتر از آن تعداد، از خریدار مالیات دریافت نماید که به کاهش فعالیتهای سوداگرانه در این بخش خواهد انجامید.

مالیات بر عایدی سرمایه (CGT) ابزاری است که در کشورهای جهان به منظور کنترل سوداگری استفاده میشود و خاصیت تنظیم گری در اقتصاد دارد. این پایه مالیاتی مهمترین و قدیمیترین ابزار در دنیا برای جلوگیری از هجوم نقدینگی به سمت فعالیتهای غیرمولد اقتصاد و در نتیجه ممانعت از افزایش غیرمتعارف قیمتها، بروز نوسانات و تقویت سوداگری در بازارهای موازی تولید است. بدون جلوگیری از سودهای غیرمتعارف و بادآورده در فعالیتهای غیرمولد، سخن گفتن از «هدایت نقدینگی» اثری نخواهد داشت.

2-3- بهره گیری از ظرفیت بازار سرمایه و بورس در هدایت نقدینگی

جمع آوری سرمایههای خرد مردمی و به کارگیری آن در پروژههای تولیدی و خدماتی در یک محیط شفاف و کارآ، یکی از اهداف اصلی بازار سرمایه در کشورهای مختلف از جمله ایران است. اما از آنجایی که رتبه بندی اوراق بدهی هنوز در کشور رواج نیافته است و شرکتها بر حسب رتبه اعتباریشان اقدام به انتشار اوراق بدهی، جذب سرمایه و پرداخت هزینه تأمین اعتبار نمیکنند و به جای آن الزام دارند که ضمانت نامه بانکی یا سهام در وثیقه بگذارند؛ در این شرایط، تأمین مالی شرکتها و پروژهها سختتر و توأم با هزینه بیشتر میشود. به عنوان مثال اگر شرکتی سهام بورسی یا فرابورسی معتبر نداشته باشد، حتی اگر به لحاظ رتبه اعتباری در شرایط خوبی باشد و از حسن شهرت و سابقه اعتباری مناسبی برخوردار باشد، ناچار به ارائه ضمانتنامه بانکی است که این امر هزینه تأمین مالی بنگاه اقتصادی را ۵ الی ۱۰ درصد افزایش میدهد که در صورت حل شدن این مشکل، بورس کالا نیز میتواند در اجرای این رسالت خود که تأمین مالی پروژهها، طرحها و شرکتها و نیز جذب نقدینگی سرگردان و مازاد در اقتصاد است، موفقتر از قبل عمل نماید.

از طرف دیگر، طراحی و معرفی بیشتر ابزارهای جدید برای تأمین مالی در بازار سرمایه و ایجاد سهولت در جذب منابع از این بازار، میتواند جایگاه آن را ارتقا دهد. این در حالی است که متنوع کردن ابزارهای تأمین مالی، روان سازی صدور مجوزهای تأمین مالی و فرهنگ سازی جهت استفاده از ابزارهای جدید تأمین مالی، راهکار رونق بیشتر تأمین مالی از بازار سرمایه است.

2-4- ایجاد سازوکار سرمایه گذاری در پروژههای کلان برای عموم جامعه

پروژههای کلان نفت و گاز و زیرساختهای عمرانی کشور دو نمونه از این موارد است که طبق بررسیهای انجام شده، در مجموع حداقل به ۱۰۰۰ هزار میلیارد تومان سرمایه و نقدینگی نیاز دارد که تأمین آن از طریق بودجه دولت یا سرمایه گذاری خارجی (به دلیل ریسکهای بالای آن)، امکانپذیر نیست. در این زمینه پیشنهاد میشود دولت با تشکیل صندوق پروژه به عنوان یک سازوکار اجرایی برای پروژههای کلان نفت و گاز و همچنین تدوین قراردادهای همکاری با استفاده از روشهای مشارکت عمومی-خصوصی (PPP) برای پروژههای عمرانی، نقدینگی موجود در جامعه و سرمایههای خرد و نیمه خرد مردمی را به سمت این قبیل فعالیتها هدایت نماید.

2-5- تسویه بدهیهای دولت به پیمانکاران، بانکها، صندوقها و سایر بخشها

برآورد دقیقی از حجم بدهیهای دولت وجود ندارد و ارقامی حدود 150 هزار میلیارد تومان (بدهی دولت به بانکها) تا 700 هزار میلیارد تومان (مجموع بدهی دولت به بانکها، صندوقهای بازنشستگی، شهرداریها و پیمانکاران) عنوان میشود. با وجود این حتی بالاترین برآوردها نیز اگر نسبت به تولید ناخالص ملی سنجیده شود بسیار کمتر از کشورهای پیشرفته است؛ به طوریکه به گفته برخی صاحبنظران، میتوان به میزان 700 هزار میلیارد تومان - یعنی حداکثر برآورد بدهی کنونی دولت - بدهی جدید منتشر کرد و برای پروژههای زیرساختی جدید تأمین اعتبار کرد. اما مشکل در نرخهای سود بسیار بالاست که اگر به همین منوال ادامه یابد، دیر یا زود بدهیهای دولت واگرا شده و مشکل بازپرداخت بدهیها هم بر مشکلات فعلی اقتصاد افزوده خواهد شد.

با اهرم کردن بودجه دولت و استفاده از استقراض داخلی (و نه خارجی) و سپس کاهش تدریجی سود اوراق (هزینه تأمین مالی دولت) در برابر تطویل سررسید، میتوان علاوه بر بهره گیری از ظرفیت هدایت نقدینگی به منظور اجرای طرحهای توسعهای و نیز اتمام طرحهای نیمه تمام در کشور، بر مشکلات اقتصادی فائق آمد.

3- آثار و فواید "هدایت نقدینگی" در اقتصاد کشور چیست؟

3-1- کاهش تدریجی نرخ سود بانکی

با بهره گیری از ابزار اوراق بدهی، میتوان ابتدا با نرخی بالاتر از نرخ سود بانکی و بدون ریسک در اقتصاد، اقدام به جذب نقدینگی سرگردان به منظور استفاده از آن در راه اندازی طرحهای مهم و کلان نمود. این امر باعث جلوگیری از نوسان مخرب در بازارهای دارایی و به تبع آن سایر بازارهای اقتصاد میشود. لذا در دوره بعد، با توجه به ثبات نسبی که ایجاد شده، میتوان با نرخ سود پایینتری، این اوراق بدهی را غلتاند و این فرآیند را تا مادامی ادامه داد که اولاً با تحقق ثبات کامل، نرخ سود به حداقل ممکن برسد، ثانیاً با کسب درآمد از محل طرحهای مربوطه، بتوان اصل و سود اوراق بدهی مربوطه را تسویه نمود.

3-2- حل مشکل رشد نامتوازن و مخرب نقدینگی

با کاهش تدریجی نرخ سود در اقتصاد و به تبع آن، واقعی شدن نرخ سود بانکی، چرخه ویرانگر افزایش نقدینگی از محل پرداخت سودهای موهوم در شبکه بانکی متوقف شده و به جای آن، فرآیند خلق پول در اقتصاد تنها در پرداخت تسهیلات به فعالیتهای سودمند (با فرض اصلاح و سلامت نظام بانکی) فعال خواهد بود (که با بازپرداخت اقساط تسهیلات و محو پول، عملاً نقدینگی در وضعیت متعادلی نسبت به بخش واقعی اقتصاد قرار میگیرد).

3-3- کاهش نرخ بیکاری

با فعال شدن طرحها و پروژههای اقتصادی مختلف و به ویژه طرحهای کلان توسعهای در کشور از این طریق، اولین اثر مطبوع - که آناً توسط مردم در اقتصاد قابل لمس است – افزایش اشتغال افراد و به تبع آن کاهش بیکاری خواهد بود.

3-4- حل معضل بدهیهای دولت

با تبدیل بدهی موجود دولت به اوراق بهادار (اوراق بهادارسازی بدهی دولت)، عملاً مطالبات موجود بخشهای مختلف اقتصادی از دولت – که حداقل 700 هزار میلیارد تومان برآورد میشود – با تبدیل به تعهداتی در آینده برای آن، تسویه میشود.

3-5- کمک به حل ناترازی بانکها و بحران بانکی

هدایت نقدینگی در اقتصاد از چند طریق میتواند به حل بحران بانکی در اقتصاد و مشکل ناترازی بانکهای تجاری کمک نماید که در ادامه به مهمترین آن اشاره میشود.

- با تسویه بدهیهای دولت به بخش بانکی – که حداقل 250 هزار میلیارد تومان برآورد میشود – بخش قابل توجهی از منابع نظام بانکی به آن باز میگردد و از مشکل دسترسی بانکها به ذخایر و وجود نقد کاسته میشود.

- با تسویه بدهیهای دولت به پیمانکاران و اشخاصی که به نظام بانکی بدهکارند و به عبارتی با تهاتر این بدهیها بین دولت، بخش خصوصی و نظام بانکی، بخشی قابل توجه از مطالبات غیرجاری نظام بانکی، نقد شده و به رفع ناترازی بانکها کمک مینماید.

- کاهش و منطقی شدن نرخ سود، مهمترین کانال افزایش ناترازی و انباشت زیان نظام بانکی را از بین خواهد برد و خود در متوقف شدن روند فزاینده بحران بانکی بسیار مؤثر خواهد بود.

- ایجاد رونق در بخشهای واقعی و مولد اقتصاد منجر به افزایش بازدهی فعالیتهای اقتصادی و افزایش درآمدها بانکها از این محل خواهد شد که به افزایش دارایی واقعی در ترازنامه بانکها میانجامد و نظام بانکی را در مسیری صحیح و رو به رشد قرار میدهد.